Nationale hypotheek garantie (NHG)

NHG biedt huizenkopers extra zekerheid bij financiële tegenslagen en vaak een lagere hypotheekrente.

Kom in contact

Tag: hypotheekadvies

Nationale hypotheek garantie (NHG)Bij het kopen van een huis komt veel kijken. Eén van de keuzes die je kunt maken, is om je hypotheek af te sluiten met Nationale Hypotheek Garantie (NHG). Veel huizenkopers kiezen hiervoor, maar weten niet altijd precies wat NHG inhoudt en wat de voordelen zijn. Toch kan het een belangrijke rol spelen in je financiële zekerheid. In deze blog leggen we helder uit wat NHG is, welke voordelen het biedt, aan welke voorwaarden je moet voldoen en wanneer het slim is om voor NHG te kiezen.

Wat is NHG?

De Nationale Hypotheek Garantie (NHG) is een vangnet dat huizenkopers extra bescherming biedt bij financiële tegenslagen. Als je een hypotheek afsluit met NHG en je komt bijvoorbeeld door een scheiding, arbeidsongeschiktheid of werkloosheid in de problemen, helpt NHG om de schade te beperken.

Mocht je je woning met verlies moeten verkopen, dan kan NHG – onder bepaalde voorwaarden – de restschuld kwijtschelden. Dat voorkomt dat je na verkoop met een hoge schuld achterblijft. NHG helpt bovendien actief mee om te zoeken naar oplossingen, zoals een betalingsregeling of budgetcoaching, nog voordat gedwongen verkoop nodig is.

Kortom: NHG biedt niet alleen financiële bescherming, maar ook begeleiding bij moeilijke situaties.

| Hypotheekbedrag | NHG-kosten (0,6%) | Rente zonder NHG (bijv. 5%) | Rente met NHG (bijv. 4,7%) | Besparing per jaar |

|---|---|---|---|---|

| € 250.000 | € 1.500 | € 12.500 | € 11.750 | € 750 |

| € 350.000 | € 2.100 | € 17.500 | € 16.450 | € 1.050 |

| € 435.000 | € 2.610 | € 21.750 | € 20.445 | € 1.305 |

De eenmalige NHG-kosten verdien je vaak snel terug door de lagere hypotheekrente en lagere maandlasten.

Voordelen van NHG

Lagere hypotheekrente

Een groot voordeel van NHG is dat geldverstrekkers minder risico lopen. Omdat NHG garant staat voor jouw hypotheek, zijn banken bereid om een lagere hypotheekrente aan te bieden. Dit kan je elke maand tientallen euro’s besparen, en over de gehele looptijd van je hypotheek zelfs duizenden euro’s.

Extra zekerheid bij financiële tegenslag

Het leven laat zich niet altijd plannen. Ontslag, ziekte of scheiding kunnen grote impact hebben op je financiële situatie. Dankzij NHG weet je dat er een vangnet is dat je kan helpen bij betalingsproblemen. Dit geeft rust en zekerheid, juist in tijden waarin je dat hard nodig hebt.

Verantwoord lenen

Hypotheken met NHG worden getoetst aan strenge inkomens- en leennormen. Zo weet je zeker dat je niet méér leent dan verstandig is op basis van jouw situatie. Dit verkleint het risico dat je later in financiële problemen komt.

Voorwaarden en kosten

Maximale woningwaarde 2025

Niet iedere hypotheek komt automatisch in aanmerking voor NHG. In 2025 geldt dat de koopsom of marktwaarde van de woning niet hoger mag zijn dan € 435.000.

Wil je energiebesparende maatregelen meefinancieren, zoals zonnepanelen of isolatie? Dan mag je woningwaarde zelfs maximaal € 461.100 bedragen. Dit stimuleert duurzaam wonen.

Kosten voor NHG

Voor het afsluiten van een hypotheek met NHG betaal je eenmalig een premie. In 2025 bedraagt deze premie 0,6% van het totale hypotheekbedrag.

Stel, je sluit een hypotheek van € 300.000 af, dan betaal je € 1.800 aan NHG-kosten. Belangrijk om te weten: deze kosten zijn fiscaal aftrekbaar, wat het financieel aantrekkelijker maakt.

Wanneer is NHG verstandig?

Hoewel NHG voor veel huizenkopers voordelen biedt, is het in sommige situaties extra slim om ervoor te kiezen:

Eerste woningkopers

Als starter heb je meestal nog weinig eigen vermogen opgebouwd. Mocht er onverhoopt iets misgaan, dan heb je minder financiële reserves om op terug te vallen. NHG biedt dan een belangrijke extra bescherming en zorgt vaak ook voor lagere maandlasten.

Alleenstaanden

Met één inkomen is het risico op financiële problemen groter dan wanneer je samen een hypotheek hebt. NHG zorgt ervoor dat je minder kwetsbaar bent bij onverwachte gebeurtenissen.

Huizenkopers die krap bij kas zitten

Heb je weinig ruimte in je budget? Dan kunnen onverwachte kosten of tegenslagen snel voor problemen zorgen. Dankzij NHG kun je vaak profiteren van een lagere rente en weet je dat je beter beschermd bent als het financieel tegenzit.

Bereken je premie

Wil je weten wat de beste keuze is en de bijkomende maandlasten zijn? Neem contact op met ons en wij zorgen voor een passend persoonlijk advies. We zijn bereikbaar op werkdagen van 8.00 tot 17.30 uur via telefoon of e-mail.

Veelgestelde vragen

Moet ik NHG afsluiten als ik een hypotheek neem?

NHG is niet verplicht. Je kiest zelf of je deze extra zekerheid wilt. Veel huizenkopers kiezen ervoor vanwege de lagere rente en de bescherming bij financiële problemen.

Kan ik NHG ook afsluiten als ik mijn bestaande hypotheek oversluit?

Ja, dat kan. Als je je hypotheek oversluit en je nieuwe lening voldoet aan de voorwaarden van NHG (zoals de maximale woningwaarde), kun je alsnog profiteren van de voordelen, zoals een lagere rente en extra zekerheid.

Betaal ik de NHG-kosten elk jaar opnieuw?

Nee, de premie voor NHG betaal je eenmalig bij het afsluiten van de hypotheek. Deze premie bedraagt 0,6% van het hypotheekbedrag (in 2025) en is fiscaal aftrekbaar bij je belastingaangifte.

Wat gebeurt er met mijn NHG als ik ga verhuizen?

Als je verhuist en je huidige hypotheek aflost, stopt de NHG voor die lening. Voor je nieuwe woning kun je opnieuw een hypotheek met NHG afsluiten, zolang je aan de voorwaarden voldoet.

Kan ik ook een hypotheek krijgen als ik nog niet alles heb afgelost?

Absoluut. Een studieschuld hoeft geen probleem te zijn om een hypotheek te krijgen, maar je maximale leencapaciteit kan iets lager uitvallen.

Waarom kiezen voor Landman?

Hypotheekoplossingen die perfect aansluiten bij jouw persoonlijke situatie.

- Een hypotheek die past bij de werkelijke waarde van jouw woning, inclusief mogelijkheden voor nieuwbouw, verbouwing of energiebesparende maatregelen.

- Deskundig advies van ervaren hypotheekadviseurs die je begeleiden bij het kiezen van de juiste hypotheekvorm en geldverstrekker.

- Snelle en zorgeloze afhandeling van je hypotheekaanvraag, zodat jij zonder stress je volgende stap kunt zetten.

- Heldere voorwaarden en eerlijke maandlasten, zodat je precies weet waar je aan toe bent – nu én later.

- Ondersteuning bij de aanvraag, taxatie en eventueel juridisch advies, bijvoorbeeld bij samenwonen, scheiding of overwaarde.

Wil je meer weten over welke hypotheek het beste bij jou past? Neem contact met ons op of bezoek onze website. Wij helpen je graag met een oplossing op maat voor jouw woontoekomst.

Neem contact op

Voor meer informatie, neem contact met ons op of plan direct een afspraak in.

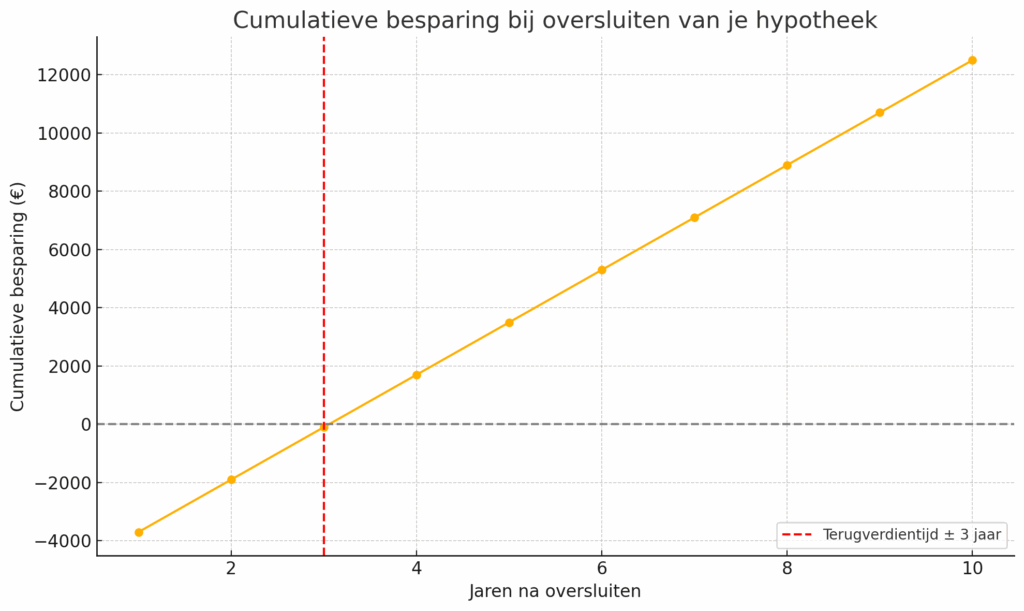

Hypotheek oversluiten: is het nog zinvol?Heb je een hypotheek met een rente die je jaren geleden hebt afgesloten? Dan is de kans groot dat je nu nog een hogere rente betaalt dan op dit moment gangbaar is. Hoewel de hypotheekrentes in de afgelopen jaren zijn gestegen ten opzichte van de historische dieptepunten, zijn er nog steeds situaties waarin hypotheek oversluiten aantrekkelijk is.

In dit artikel leggen we uit wat oversluiten precies inhoudt, wanneer het loont, welke kosten erbij komen kijken, en wat de alternatieven zijn.

Wat is hypotheek oversluiten?

Bij het oversluiten van je hypotheek los je je bestaande hypotheek (gedeeltelijk) af en sluit je een nieuwe af – vaak bij een andere geldverstrekker. Het doel? Een lagere hypotheekrente, betere voorwaarden of extra financiering voor bijvoorbeeld een verbouwing of verduurzaming.

Voordelen van oversluiten kunnen zijn:

- Lagere maandlasten

- Nieuwe rentevaste periode kiezen

- Hypotheekvorm aanpassen

- Extra lenen voor woningverbetering

Wanneer loont oversluiten?

Oversluiten is vooral zinvol in de volgende situaties:

1. Je rente is relatief hoog

Betaal je bijvoorbeeld 4,5% rente, terwijl de huidige marktrente rond de 3% ligt? Dan kun je flink besparen, zeker als je nog een lange looptijd hebt.

2. Je rentevaste periode loopt (bijna) af

Dan kun je zonder boeterente overstappen naar een andere aanbieder met betere voorwaarden.

3. Je woning is meer waard geworden

Dankzij een hogere woningwaarde kun je mogelijk in een lagere risicoklasse vallen, wat je rente ten goede komt.

4. Je wilt verduurzamen

Bij oversluiten mag je vaak extra lenen voor energiebesparende maatregelen. Dit maakt het aantrekkelijk om verduurzaming mee te financieren in de nieuwe hypotheek.

Wat kost het?

Aan oversluiten zijn kosten verbonden. Denk aan:

- Boeterente: als je rentecontract nog niet is afgelopen

- Taxatiekosten: voor de waardebepaling van je woning

- Notariskosten: voor het opstellen van een nieuwe hypotheekakte

- Advies- en bemiddelingskosten

Gemiddeld bedragen de totale kosten tussen de €2.000 en €3.500. Gelukkig zijn veel kosten (zoals boeterente en advieskosten) fiscaal aftrekbaar.

Voorbeeld

Alternatief: rentemiddeling

Bij rentemiddeling blijft je hypotheek bij dezelfde aanbieder, en wordt je oude en nieuwe rente gemiddeld. Dit levert meestal minder voordeel op dan oversluiten, maar je betaalt dan geen boeterente ineens.

Waar moet je op letten?

- Hypotheekvorm: past die nog bij je situatie?

- Voorwaarden voor extra aflossen

- Resterende looptijd van je hypotheek

- Eventuele verhuisplannen

- Fiscale gevolgen

Samengevat: oversluiten kan slim zijn

Een hypotheek oversluiten kan nog steeds een financieel slimme keuze zijn. Zeker als je een hogere rente hebt dan wat momenteel gebruikelijk is, of als je hypotheek niet meer past bij je levenssituatie. Wel is het belangrijk om goed te kijken naar de kosten en het verwachte voordeel over de looptijd.

Bereken je premie

Wil je weten wat de beste keuze is en de bijkomende maandlasten zijn? Neem contact op met ons en wij zorgen voor een passend persoonlijk advies. We zijn bereikbaar op werkdagen van 8.00 tot 17.30 uur via telefoon of e-mail.

Veelgestelde vragen

Wanneer is het verstandig om mijn hypotheek over te sluiten?

Als je huidige rente aanzienlijk hoger is dan de actuele marktrente én je nog een lange looptijd hebt. Ook bij plannen voor verbouwen of verduurzamen kan oversluiten interessant zijn.

Wat kost het om mijn hypotheek over te sluiten?

Gemiddeld tussen de €2.000 en €3.500, inclusief boeterente, advieskosten, taxatie- en notariskosten. Veel van deze kosten zijn fiscaal aftrekbaar.

Wat is boeterente en moet ik die altijd betalen?

Boeterente is een vergoeding aan je huidige bank voor het vroegtijdig beëindigen van je rentecontract. Je betaalt dit alleen als je vóór het einde van je rentevaste periode overstapt.

Kan ik ook oversluiten als ik mijn hypotheek nog niet heb afgelost?

Ja, dat kan. Oversluiten betekent niet dat je hypotheek afgelost moet zijn – je sluit een nieuwe lening af om de oude af te lossen.

Is rentemiddeling hetzelfde als oversluiten?

Nee, bij rentemiddeling blijf je bij je huidige bank en wordt je oude en nieuwe rente gemiddeld. Bij oversluiten stap je over naar een nieuwe hypotheek, vaak met scherpere voorwaarden.

Waarom kiezen voor Landman?

Hypotheekoplossingen die perfect aansluiten bij jouw persoonlijke situatie.

- Een hypotheek die past bij de werkelijke waarde van jouw woning, inclusief mogelijkheden voor nieuwbouw, verbouwing of energiebesparende maatregelen.

- Deskundig advies van ervaren hypotheekadviseurs die je begeleiden bij het kiezen van de juiste hypotheekvorm en geldverstrekker.

- Snelle en zorgeloze afhandeling van je hypotheekaanvraag, zodat jij zonder stress je volgende stap kunt zetten.

- Heldere voorwaarden en eerlijke maandlasten, zodat je precies weet waar je aan toe bent – nu én later.

- Ondersteuning bij de aanvraag, taxatie en eventueel juridisch advies, bijvoorbeeld bij samenwonen, scheiding of overwaarde.

Wil je meer weten over welke hypotheek het beste bij jou past? Neem contact met ons op of bezoek onze website. Wij helpen je graag met een oplossing op maat voor jouw woontoekomst.

Neem contact op

Voor meer informatie, neem contact met ons op of plan direct een afspraak in.

Overlijdensrisicoververz..: verplicht of verstandig?Meer dan alleen voor je hypotheek

Wanneer je een huis koopt, krijg je te maken met allerlei keuzes. Eén daarvan is: sluit je een overlijdensrisicoverzekering (ORV) af? In sommige gevallen is dit verplicht, maar ook als dat niet zo is, kan het een verstandige extra bescherming zijn — en niet alleen voor je hypotheek. In dit blog leggen we uit wanneer een ORV nuttig is en welke situaties om extra zekerheid vragen.

Wanneer is een ORV verplicht?

Een ORV is soms verplicht als je een hypotheek afsluit, vooral bij:

- Hypotheken met Nationale Hypotheek Garantie (NHG): Vroeger was een ORV standaard verplicht bij NHG-hypotheken (tot €435.000 in 2024), maar tegenwoordig niet meer. Toch kan de geldverstrekker het nog eisen bij onzeker inkomen.

- Hypotheken zonder NHG: Als de verhouding tussen jouw inkomen en hypotheek ongunstig is, kunnen banken of verzekeraars om een ORV vragen. Zo weten zij dat bij overlijden (een deel van) de hypotheek wordt afgelost.

Kortom: het is niet altijd verplicht, maar het kan wel geëist worden afhankelijk van jouw persoonlijke situatie.

Wanneer is een ORV verstandig?

Zelfs als het niet verplicht is, kan een ORV veel rust en zekerheid bieden in verschillende situaties:

1. Voor je hypotheek

Als je samenwoont en de hypotheeklasten zijn alleen betaalbaar met twee inkomens, helpt een ORV voorkomen dat de achterblijvende partner het huis moet verkopen bij overlijden.

2. Voor je gezin

Heb je kinderen? Dan wil je misschien dat zij kunnen blijven wonen zoals ze gewend zijn, ook als jij of je partner er onverwacht niet meer is.

3. Voor je bedrijf

Ben je ondernemer en heb je zakelijke verplichtingen, zoals een lening of een compagnonsverzekering? Dan kan een ORV helpen om je zakenpartner of bedrijf financieel te beschermen bij overlijden.

4. Voor erfgenamen

Ook als je alleenstaand bent, wil je misschien voorkomen dat erfgenamen zoals ouders, broers/zussen of kinderen worden opgezadeld met financiële verplichtingen zoals een studieschuld of andere openstaande leningen.

5. Voor alimentatieverplichtingen

Betaal je alimentatie aan je ex-partner of voor je kinderen? Dan kan een ORV een manier zijn om te garanderen dat deze betalingen blijven doorlopen bij overlijden.

Wat kost een ORV?

Een ORV is relatief voordelig:

| Situatie | Verzekerd bedrag | Looptijd | Maandlast |

|---|---|---|---|

| 30-jarige niet-roker | €200.000 | 30 jaar | €10 – €15 |

| Stel van 35 jaar | €150.000 | 20 jaar | ± €20 |

De premie is afhankelijk van leeftijd, gezondheid, looptijd en hoogte van het verzekerd bedrag.

Kies je wel of niet voor een ORV?

Wel kiezen voor een ORV als:

- Jullie samen een huis hebben gekocht en afhankelijk zijn van twee inkomens.

- Je een gezin hebt en hen wilt beschermen tegen financiële onzekerheid.

- Je bedrijf continuïteit nodig heeft bij overlijden van een van de vennoten.

- Je alimentatie betaalt of andere structurele verplichtingen hebt.

- De geldverstrekker het verplicht stelt.

Misschien niet nodig als:

- Je lasten met één inkomen goed te dragen zijn.

- Je voldoende eigen vermogen of spaargeld hebt.

- Je geen nabestaanden hebt die met financiële verplichtingen achterblijven.

Denk breder dan je hypotheek

Een overlijdensrisicoverzekering is er niet alleen om je hypotheek te dekken. Het is een vangnet dat jouw gezin, partner, bedrijf of erfgenamen beschermt tegen onverwachte financiële problemen. Voor een klein bedrag per maand koop je veel rust. Laat je goed adviseren welke vorm het beste bij jouw situatie past.

Bereken je premie

Wil je weten wat de beste keuze is en de bijkomende maandlasten zijn? Neem contact op met ons en wij zorgen voor een passend persoonlijk advies. We zijn bereikbaar op werkdagen van 8.00 tot 17.30 uur via telefoon of e-mail.

Veelgestelde vragen

Is een overlijdensrisicoverzekering verplicht bij elke hypotheek?

Nee, niet standaard. Alleen bij bepaalde risicovolle hypotheken kan een geldverstrekker een ORV verplicht stellen.

Heb ik een ORV nodig als ik een hypotheek met NHG afsluit?

Sinds 2018 is een ORV bij NHG-hypotheken niet meer verplicht, maar soms wordt het nog wel geadviseerd of geëist.

Wat gebeurt er met mijn hypotheek als ik geen ORV heb en overlijd?

Zonder ORV kan het lastig zijn voor je nabestaanden om de hypotheeklasten te blijven betalen.

Hoe duur is een overlijdensrisicoverzekering gemiddeld?

De kosten hangen af van leeftijd, gezondheid en verzekerde som. Reken op ongeveer €10-€20 per maand voor een jong, gezond persoon.

Kan ik mijn overlijdensrisicoverzekering tussentijds aanpassen of stopzetten?

Ja, je kunt een ORV meestal aanpassen of beëindigen, bijvoorbeeld als je situatie verandert.

Waarom kiezen voor Landman?

- Bescherming die meegroeit met je leven: Van een eerste koophuis tot de komst van kinderen of het starten van een onderneming: wij helpen je om je risico’s goed af te dekken, nu én in de toekomst.

- Deskundig en persoonlijk advies: Onze adviseurs hebben jarenlange ervaring en denken met je mee. We helpen je bij het kiezen van de juiste dekking, looptijd en verzekeraar – afgestemd op jouw wensen en mogelijkheden.

- Eenvoudig en duidelijk geregeld: We zorgen voor een soepele aanvraag, heldere communicatie en transparante voorwaarden. Geen verrassingen achteraf – wél zekerheid vooraf.

- Ondersteuning bij elke levensfase: Samenwonen, scheiden, erven of ondernemen: wij kijken naar het totaalplaatje en helpen je met advies dat verder gaat dan alleen de verzekering.

Wil je meer weten over welke overlijdensrisicoverzekering het beste bij jou past? Neem contact met ons op of bezoek onze website. Wij helpen je graag met een oplossing op maat voor jouw woontoekomst.

Neem contact op

Voor meer informatie, neem contact met ons op of plan direct een afspraak in.